巴菲特

巴菲特

巴菲特的7大投资原则:

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price) 查看全部

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price) 查看全部

巴菲特的7大投资原则:

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price)

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price)

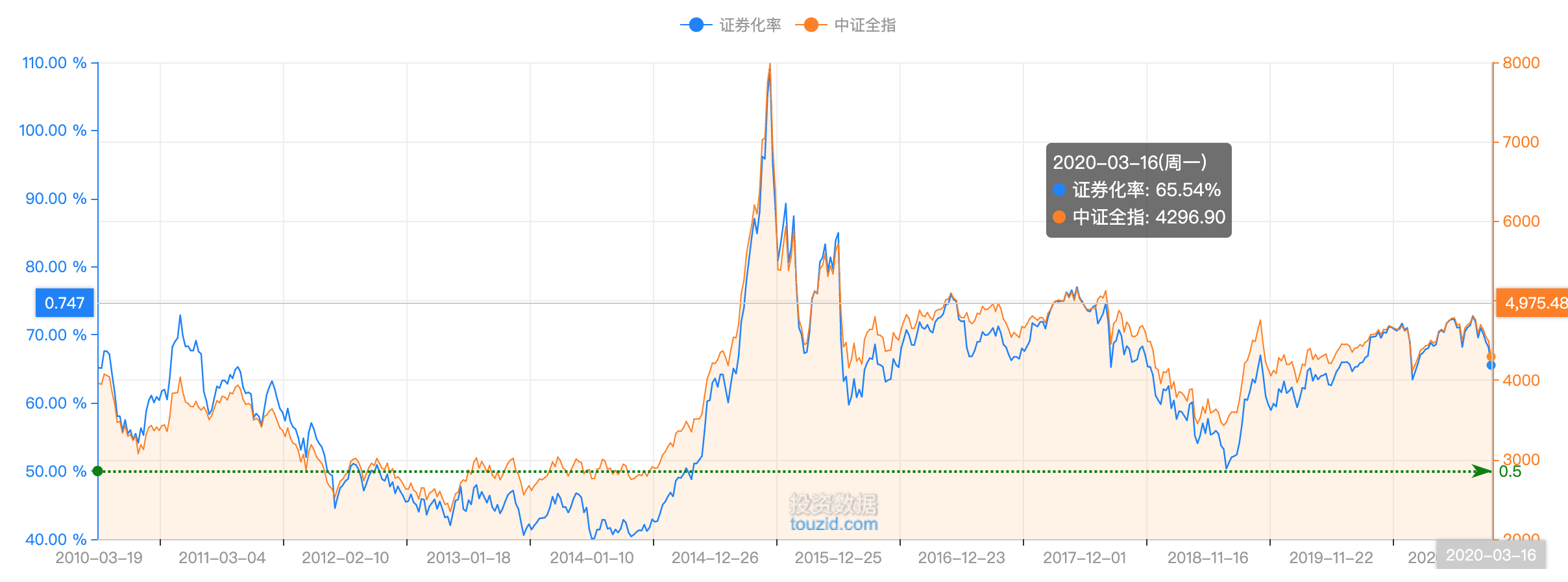

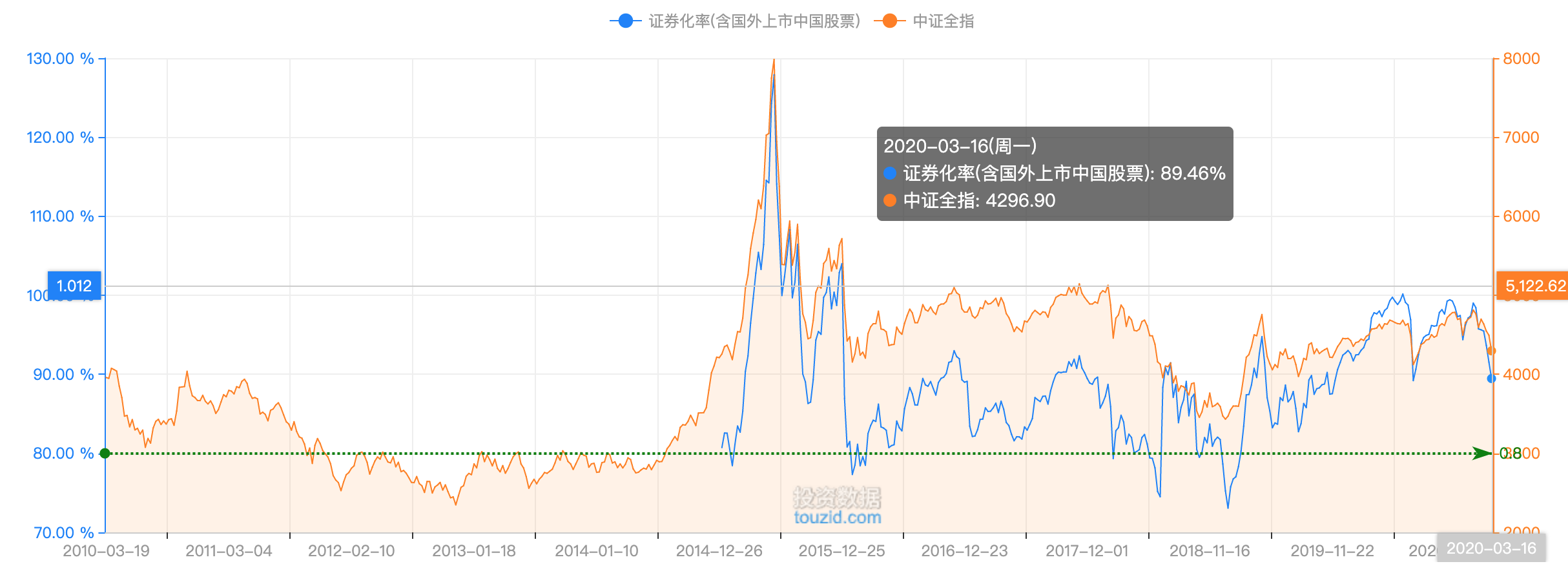

巴菲特指数功能说明

投资大师沃伦·巴菲特在2001年底在《财富》杂志的一篇访谈中提出,虽然股市总市值/GDP之比作为分析工具有其自身局限性,但是,如果只选择一个指标,来判断任何时刻市场的估值水平,则它可能是最好的指标。

历史参考数据:比率高位和低位

美国 70%-80% 190%

中国 40%-50% (08年底) 130%(07年)

“巴菲特指数”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

美国目前比值超过140%(较高风险),这也解释了巴菲特为什么这两年手握1200亿现金,

我们A股现在总市值为62.6万亿左右,加上香港上市的中资11万亿左右,在美国上市的中资12万亿左右,合计市值85万亿,除上我们目前GDP95万亿:85/95=89.5%,

如果比值以120%做为参照,A股还有33%的上升空间,

如果比值以140%做为参照,A股还有55%的上升空间,

实时数据查看地址:链接

一、[A股上市公司市值/中国GDP]

二、[在A股港股美股上市中资公司市值/中国GDP]

查看全部

历史参考数据:比率高位和低位

美国 70%-80% 190%

中国 40%-50% (08年底) 130%(07年)

“巴菲特指数”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

美国目前比值超过140%(较高风险),这也解释了巴菲特为什么这两年手握1200亿现金,

我们A股现在总市值为62.6万亿左右,加上香港上市的中资11万亿左右,在美国上市的中资12万亿左右,合计市值85万亿,除上我们目前GDP95万亿:85/95=89.5%,

如果比值以120%做为参照,A股还有33%的上升空间,

如果比值以140%做为参照,A股还有55%的上升空间,

实时数据查看地址:链接

一、[A股上市公司市值/中国GDP]

二、[在A股港股美股上市中资公司市值/中国GDP]

查看全部

投资大师沃伦·巴菲特在2001年底在《财富》杂志的一篇访谈中提出,虽然股市总市值/GDP之比作为分析工具有其自身局限性,但是,如果只选择一个指标,来判断任何时刻市场的估值水平,则它可能是最好的指标。

历史参考数据:比率高位和低位

美国 70%-80% 190%

中国 40%-50% (08年底) 130%(07年)

“巴菲特指数”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

美国目前比值超过140%(较高风险),这也解释了巴菲特为什么这两年手握1200亿现金,

我们A股现在总市值为62.6万亿左右,加上香港上市的中资11万亿左右,在美国上市的中资12万亿左右,合计市值85万亿,除上我们目前GDP95万亿:85/95=89.5%,

如果比值以120%做为参照,A股还有33%的上升空间,

如果比值以140%做为参照,A股还有55%的上升空间,

实时数据查看地址:链接

一、[A股上市公司市值/中国GDP]

二、[在A股港股美股上市中资公司市值/中国GDP]

巴菲特

巴菲特:你需要理解机构投资者的行为特征。

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。 查看全部

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。 查看全部

巴菲特:你需要理解机构投资者的行为特征。

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。

巴菲特

价值投资永远不会过时。在未来的50到100年之间,你不会发现任何关于投资新的东西。投资就是购买一个生意。你必须要懂得如何给这个生意估值,你需要知道市场是怎么运作的。如果你不理解这个生意,那就不要去买。价值投资,就是对于价值的判断。无法判断价值,那又何必去买呢。你必须知道什么在你的能力圈之内,什么在能力圈之外。这些是永恒不变的。 查看全部

价值投资永远不会过时。在未来的50到100年之间,你不会发现任何关于投资新的东西。投资就是购买一个生意。你必须要懂得如何给这个生意估值,你需要知道市场是怎么运作的。如果你不理解这个生意,那就不要去买。价值投资,就是对于价值的判断。无法判断价值,那又何必去买呢。你必须知道什么在你的能力圈之内,什么在能力圈之外。这些是永恒不变的。

巴菲特

巴菲特的7大投资原则:

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price) 查看全部

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price) 查看全部

巴菲特的7大投资原则:

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price)

1、正直的经理最重要 (Good people)

2、投资要基于事实 (保持独立思考)

3、选择好的股票 ,而不是便宜的股票 (Good bussiness)

4、找到自己的能力圈 (不懂不做)

5、抓住机会 (下金子要用大桶装)

6、不要轻易卖出 (耐心持有)

7、以低于内在价值的价格买入股票 (Good price)

巴菲特指数功能说明

投资大师沃伦·巴菲特在2001年底在《财富》杂志的一篇访谈中提出,虽然股市总市值/GDP之比作为分析工具有其自身局限性,但是,如果只选择一个指标,来判断任何时刻市场的估值水平,则它可能是最好的指标。

历史参考数据:比率高位和低位

美国 70%-80% 190%

中国 40%-50% (08年底) 130%(07年)

“巴菲特指数”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

美国目前比值超过140%(较高风险),这也解释了巴菲特为什么这两年手握1200亿现金,

我们A股现在总市值为62.6万亿左右,加上香港上市的中资11万亿左右,在美国上市的中资12万亿左右,合计市值85万亿,除上我们目前GDP95万亿:85/95=89.5%,

如果比值以120%做为参照,A股还有33%的上升空间,

如果比值以140%做为参照,A股还有55%的上升空间,

实时数据查看地址:链接

一、[A股上市公司市值/中国GDP]

二、[在A股港股美股上市中资公司市值/中国GDP]

查看全部

历史参考数据:比率高位和低位

美国 70%-80% 190%

中国 40%-50% (08年底) 130%(07年)

“巴菲特指数”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

美国目前比值超过140%(较高风险),这也解释了巴菲特为什么这两年手握1200亿现金,

我们A股现在总市值为62.6万亿左右,加上香港上市的中资11万亿左右,在美国上市的中资12万亿左右,合计市值85万亿,除上我们目前GDP95万亿:85/95=89.5%,

如果比值以120%做为参照,A股还有33%的上升空间,

如果比值以140%做为参照,A股还有55%的上升空间,

实时数据查看地址:链接

一、[A股上市公司市值/中国GDP]

二、[在A股港股美股上市中资公司市值/中国GDP]

查看全部

投资大师沃伦·巴菲特在2001年底在《财富》杂志的一篇访谈中提出,虽然股市总市值/GDP之比作为分析工具有其自身局限性,但是,如果只选择一个指标,来判断任何时刻市场的估值水平,则它可能是最好的指标。

历史参考数据:比率高位和低位

美国 70%-80% 190%

中国 40%-50% (08年底) 130%(07年)

“巴菲特指数”的计算基于美国股市的市值与衡量国民经济发展状况的国民生产总值(GNP),巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

美国目前比值超过140%(较高风险),这也解释了巴菲特为什么这两年手握1200亿现金,

我们A股现在总市值为62.6万亿左右,加上香港上市的中资11万亿左右,在美国上市的中资12万亿左右,合计市值85万亿,除上我们目前GDP95万亿:85/95=89.5%,

如果比值以120%做为参照,A股还有33%的上升空间,

如果比值以140%做为参照,A股还有55%的上升空间,

实时数据查看地址:链接

一、[A股上市公司市值/中国GDP]

二、[在A股港股美股上市中资公司市值/中国GDP]

巴菲特

巴菲特:你需要理解机构投资者的行为特征。

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。 查看全部

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。 查看全部

巴菲特:你需要理解机构投资者的行为特征。

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。

股市没有新事物,只是不断的重演,所以学习一下资本市场的历史或者是人类投资的历史,是很有好处的,有一个统计,每一次股市的极端高点和极端低点都是机构投资者主导的,以极端低点的时候机构投资者会纷纷割肉,割肉的理由不外乎这么几点,第一是避免净值进一步下跌以免去投资人责备自己。第二强制被动卖出,因为在很多基金产品中有止损线,到了股价跌到一定程度会出现一种自动交易或下跌,触发彼此的止损线。第3机构投资者出现了羊群效应和恐慌,不管是个人投资者,机构投资人,他都是人在行为特征上是很难摆脱群体的,所以极端下跌的时候,机构投资者也会出现羊群效应,跟着大家一起卖,这个时候股价就会急速下跌,此时绝对不是跟基本面有什么关系,基本面固若金汤,基本面没那么憔悴,真正发生的变化是市场中的投资人的精神状态情绪。

巴特选接班人的时列出条件:第一对风险极度敏感,第二情绪稳定,第三理解人性,第四理解机构投资者的行为特征。请注意,巴菲特要求他的接班人非常理解机构投资者的行为特征。因为极端两个端点的变化都是机构投资者的行为特征造就的,并不是什么基本面,当然基本面老是有一些小风浪,但是机构投资者会把这个风浪放大,实际上在资本市场如果没有不成熟的机构投资者,纯粹完全是散户,可能会更稳定一些,哪怕散户本身是不理性的,但是散户的不理性要小于机构投资者,因为机构投资者是很复杂的,他有一个机构投资者的个人利益在作祟。

巴菲特

价值投资永远不会过时。在未来的50到100年之间,你不会发现任何关于投资新的东西。投资就是购买一个生意。你必须要懂得如何给这个生意估值,你需要知道市场是怎么运作的。如果你不理解这个生意,那就不要去买。价值投资,就是对于价值的判断。无法判断价值,那又何必去买呢。你必须知道什么在你的能力圈之内,什么在能力圈之外。这些是永恒不变的。 查看全部

价值投资永远不会过时。在未来的50到100年之间,你不会发现任何关于投资新的东西。投资就是购买一个生意。你必须要懂得如何给这个生意估值,你需要知道市场是怎么运作的。如果你不理解这个生意,那就不要去买。价值投资,就是对于价值的判断。无法判断价值,那又何必去买呢。你必须知道什么在你的能力圈之内,什么在能力圈之外。这些是永恒不变的。

投资研究

投资研究